「年会費無料のPayPayカードで十分満足している」 「わざわざ11,000円も払ってゴールドカードにする意味がわからない」

もしあなたがそう思っているなら、今すぐにこの記事を読んでください。

はっきり言います。あなたは今、猛烈に損をしている可能性があります。

筆者である僕も、最初はそうでした。「年会費無料こそ正義」だと信じて疑わなかったのです。しかし、電卓を叩いてシミュレーションをした瞬間、背筋が凍りました。

「あれ? ノーマルカードを使っている今の状態、現金をドブに捨てているのと同じじゃん……」

多くの人が「年会費11,000円(税込)」という目に見えるコストに怯えて、「得られるはずだった数万ポイント」という見えない損失に気づいていません。

この記事では、PayPayカードユーザーがゴールドカードに切り替えないとなぜ損なのか、その損益分岐点はどこにあるのかを、忖度なしの数字で徹底的に解説します。

これを読み終わる頃には、あなたの手元のカードを見る目が変わっているはずです。

なぜ「ノーマルカード」のままでは損なのか?

まず、大前提の話をしましょう。 あなたがPayPayカード(ノーマル)を使っている理由は、「PayPayポイントが貯まりやすいから」ですよね。

しかし、PayPayゴールドカードとの間には、残酷なまでの「還元率の格差」が存在します。

- PayPayカード(ノーマル): 基本1.0%(条件達成時1.5%)

- PayPayゴールドカード: 基本1.5%(条件達成時2.0%)

「たった0.5%の差でしょ?」と思いましたか? これが**「貧乏マインド」の落とし穴**です。

この0.5%の差は、年間決済額が100万円なら5,000円、200万円なら10,000円の差になります。 しかし、本当の「損」はここではありません。もっと巨大な**「特定の条件下での爆発的な格差」**が存在するのです。

特に、以下の2つの条件に当てはまる人は、ノーマルカードを持っているだけで**「歩く損失」**状態になっていると言っても過言ではありません。

- ソフトバンク・ワイモバイルユーザーである

- Yahoo!ショッピングを月に1回以上使う

なぜこれほど強く言うのか。次章からその衝撃的な理由を解説します。

【衝撃】ソフトバンクユーザーは「年会費が実質無料」どころかプラスになる

もしあなたがソフトバンクのスマホを使っているなら、議論の余地はありません。 今すぐゴールドカードに切り替えてください。

これはポジショントークでもなんでもなく、単なる「算数」の話です。

「通信料10%還元」の破壊力

PayPayゴールドカードの最強のメリットは、ソフトバンクのスマホ・ケータイ利用料金、SoftBank 光などの通信料に対して、最大10%のポイント還元が受けられることです。(※税抜価格に対して)

ノーマルカードの場合、この特典はありません。0%です。(通常の決済ポイントのみ)

では、計算してみましょう。 もしあなたの通信費(スマホ+家のネットなど)が、月額税抜10,000円だったとします。

- 毎月の還元ポイント: 1,000ポイント

- 年間の還元ポイント: 12,000ポイント

お気づきでしょうか? PayPayゴールドカードの年会費は**11,000円(税込)**です。

つまり、通信費だけで年会費の元が取れてしまい、さらに1,000ポイントのお釣り(利益)が来るのです。

何もしなくても「黒字」確定

この仕組みのすごいところは、「買い物を頑張らなくていい」という点です。 毎月必ず支払う固定費である通信料だけで、年会費というコストが消滅します。

そうなると、あなたの手元には**「実質無料のゴールドカード」が残ります。 あとは、普段の買い物で上乗せされる+0.5%分や、空港ラウンジサービスなどのゴールド特典が、すべて「タダ取り」**できる状態になるわけです。

ソフトバンクユーザーでノーマルカードを使い続けている人は、毎年12,000ポイント(1万2千円相当)を、みすみすドブに捨てているのと同じです。これが「損」でなくて何でしょうか。

Yahoo!ショッピング利用者の「見えない損失」

次に、「ソフトバンクユーザーではないけれど、Yahoo!ショッピングはよく使う」という人。 あなたもまた、大きな機会損失を被っています。

常時+2%還元の威力

PayPayゴールドカードユーザーは、Yahoo!ショッピング(LOHACO含む)での買い物で、ポイントが**常に+2%**上乗せされます。

- ノーマルカード: 5%還元(基本)

- ゴールドカード: 7%還元(基本+2%)

この「2%」は巨大です。 例えば、Yahoo!ショッピングで年間30万円(月2.5万円)買い物をするとしましょう。

- 30万円 × 2% = 6,000ポイント

これだけで、年会費の半分以上が回収できます。 さらに、ゴールドカード独自の「基本還元率1.5%(ノーマルとの差0.5%)」も加わります。

ふるさと納税を「さとふる」や「Yahoo!ショッピング」で行っている人は、さらに損額が膨らみます。数万円単位の決済での2%の差は、数千円単位の違いを生むからです。

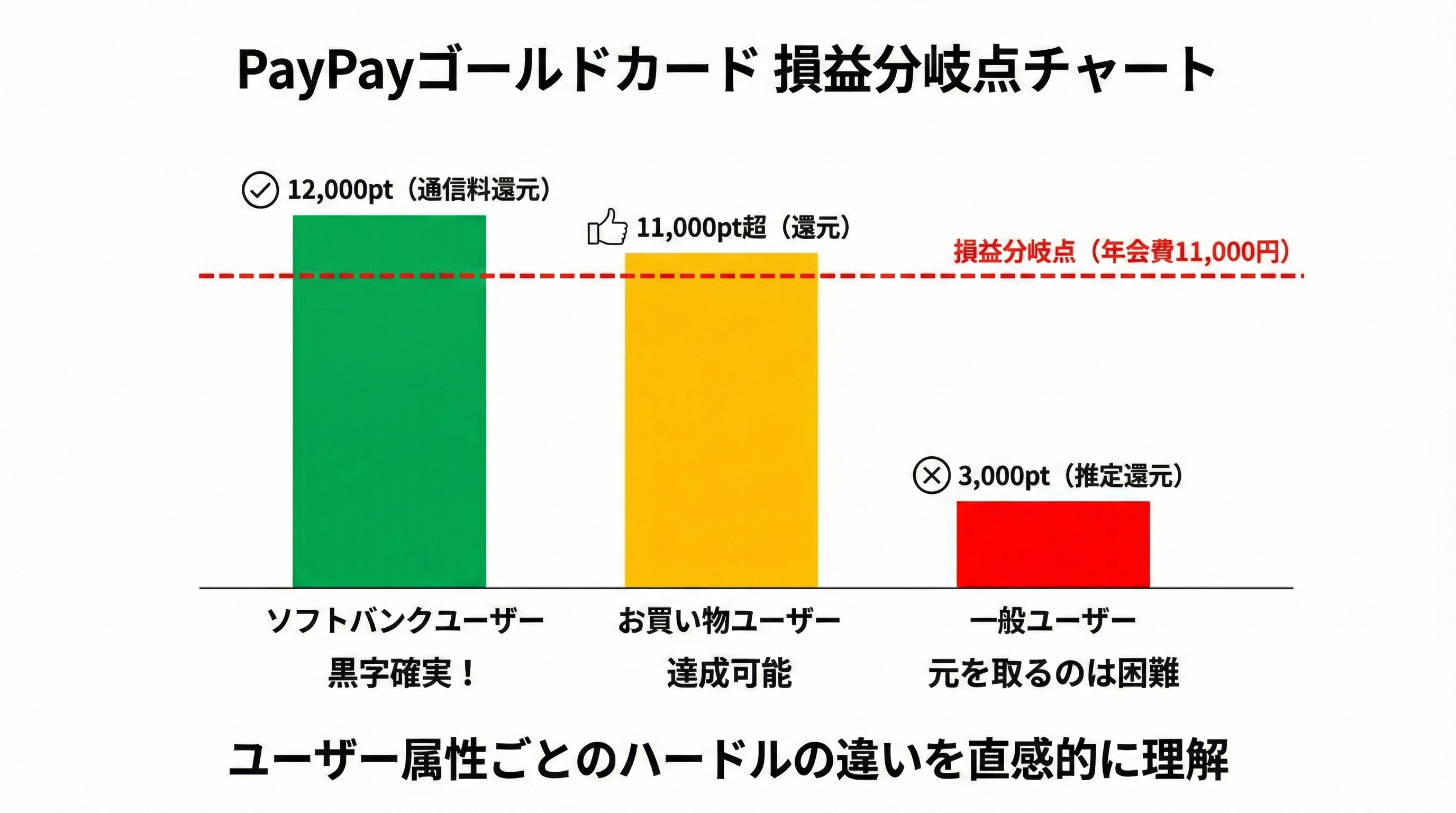

徹底シミュレーション!あなたの「損益分岐点」はどこ?

「じゃあ、いくら使えば得なの?」 ここが一番気になるところですよね。

ユーザーの属性別に、明確な損益分岐点を算出しました。 これ以下の利用額ならノーマルのままでOK。これを超えているなら、ゴールドにしないと損です。

パターンA:ソフトバンクユーザー

- 損益分岐点: ほぼなし(通信費が月9,000円以上なら即プラス)

- 判定: 迷わずゴールドへ。

通信費だけで元が取れるため、街での買い物額に関係なくお得です。

パターンB:ワイモバイルユーザー

- 損益分岐点: 生活費決済やYahoo!ショッピング利用額による

- 判定: 計算が必要。

ワイモバイルの場合、Enjoyパック加入などで還元率が変わりますが、基本的にはソフトバンクほど優遇されていません。しかし、後述する「年間200万円決済」が見えるならゴールド一択です。

パターンC:キャリア関係なし・Yahoo!ショッピングヘビーユーザー

- 損益分岐点: Yahoo!ショッピングで月約4.6万円(年55万円)以上

- 判定: 買い物好きならゴールド。

Yahoo!ショッピングでの+2%還元だけで年会費11,000円を回収するには、年間55万円の利用が必要です。これに加えて街での利用があれば、ハードルはもっと下がります。

パターンD:どこのキャリアでもない・街での利用がメイン

- 損益分岐点: 年間決済額 200万円

- 判定: メインカードとして集約するならゴールド。

これが最も厳しい条件ですが、ひとつの目安です。 PayPayカード ゴールドの基本還元率1.5%と、ノーマルの1.0%の差(0.5%)だけで年会費11,000円を埋めるには、220万円の決済が必要です。

しかし、年間100万円以上利用で翌年の還元率が上がる「PayPayステップ」などを加味すると、年間200万円利用できるかどうかが、ひとつの大きな壁になります。

まだある!ゴールドを持たないことによる「隠れたリスク」

数字上の損得だけでなく、サービス面での「持たざるリスク」も無視できません。

1. 空港ラウンジが使えない恥ずかしさ

旅行や出張の際、搭乗までの時間を騒がしいベンチで過ごしていませんか? PayPayゴールドカードがあれば、国内主要空港のラウンジが無料で利用できます。

「自分は旅行に行かないから関係ない」 そう思うかもしれませんが、急な出張や、友人と旅行に行くことになった時、自分だけラウンジに入れず外で待っている…なんて事態は避けたいものです。これも一つの「精神的な損失」です。

2. 購入商品の破損リスク(保険)

ノーマルカードには、ショッピングガード保険が付帯していません(※条件による)。 一方、ゴールドカードには年間最大300万円のショッピングガード保険が自動付帯します。

PayPayカードで買った高価な家電やパソコンが、購入直後に破損したり盗難に遭ったりした場合。 ノーマルカードなら**「全額自己負担(泣き寝入り)」**ですが、ゴールドなら補償されます。 この「万が一の安心」を捨てているのも、大きなリスクです。

結論:今のままだと、あなたは毎年〇〇円を捨てている

最後に、もう一度自分に問いかけてみてください。

「僕は、ソフトバンクユーザーか?」 「僕は、Yahoo!ショッピングで買い物をしているか?」 「僕は、年間200万円以上カードを使っているか?」

もし、どれか一つでも「YES」なら、PayPayカード(ノーマル)を持ち続けることは、財布に穴が開いているのと同じ状態です。

特にソフトバンクユーザーのあなた。 手続きが面倒だからといって放置しているその時間は、毎月1,000円札をシュレッダーにかけているようなものです。

「損をしたくない」 その感情は、人間が持つ最も強い防衛本能です。 この記事を読んで「もったいない!」と感じた今こそが、切り替えのタイミングです。

PayPayアプリから数タップで申し込みは完了します。 カード番号も変わらず(※ブランド変更なしの場合)、PayPayアプリ上の表示もすぐにゴールドに変わります。

さあ、これ以上ポイントを捨てるのは終わりにしましょう。 賢いあなたは、もうどちらを選ぶべきか分かっているはずです。